天天新闻

天天在线汽车

天天在线文旅

天天财经116

天天在线App

天天新闻

天天在线汽车

天天在线文旅

天天财经116

天天在线App

证券之星 陆雯燕

经过前几年的高速发展,工程机械行业目前已进入筑底调整阶段。在行业深度调整的压力下,中联重科(000157.SZ)2024年归母净利润近乎原地踏步,仅同比微增0.41%,远不及2023年52.04%的增速。而扣非后净利润同比下滑则暴露出主业疲软的隐忧。公司混凝土机械、起重机械两大核心产品收入双双同比下滑,对工程机械板块拖累明显。

证券之星注意到,海外业务的高速增长与国内市场的持续磨底形成鲜明对比,境内收入自2022年以来深陷负增长。尽管第二增长曲线中的高空机械表现稳定,但其他产品营收增速波动较大,整体规模仍不足以完全弥补传统业务的下滑。而具身智能业务更处于“零收入、高投入”的培育阶段,短期内难扛业绩大旗。国内市场需求萎缩与新业务尚未成熟的双重挑战,正考验着这家工程机械龙头穿越周期的能力。

工程机械板块收入缩水

资料显示,中联重科主要从事工程机械、农业机械和矿山机械的研发、制造、销售和服务。工程机械包括混凝土机械、起重机械、土石方施工机械、高空作业机械、桩工机械、应急救援装备、叉车等;农业机械包括耕作机械、收获机械、烘干机械、农业机具等。

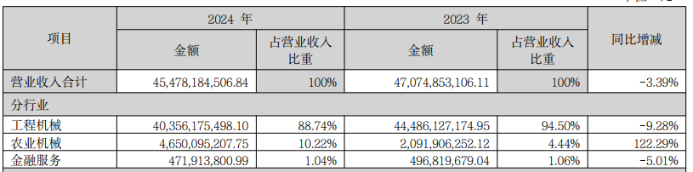

2024年,中联重科实现营业总收入454.78亿元,同比减少3.39%;对应归母净利润35.2亿元,同比微增0.41%。

混凝土机械、工程起重机械、建筑起重机械是中联重科三大传统优势产品线,而核心业务收入下降直接导致整体收入下滑。2024年,收入占比近九成的工程机械板块实现营收403.56亿元,同比下滑9.28%。

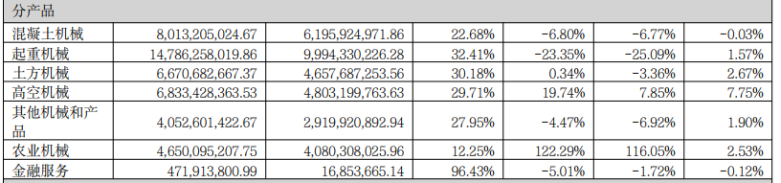

该业务板块中,收入规模最大的单项核心产品起重机械降幅最大,其营收同比下滑23.35%至147.86亿元;第二大收入产品混凝土机械的营收也同比下滑6.8%至80.13亿元。二者收入占总收入的比重为50.13%。对比高峰期2021年,上述两大产品收入合计超500亿元,收入占比近八成。

证券之星注意到,虽然土方机械、高空机械营收分别同比增长0.34%、19.74%,但收入占比仅约三成,难以拉动整体板块的营收增长。

值得一提的是,中联重科2024年扣非后净利润同比下滑5.7%至25.54亿元。数据显示,2024年非经常性损益占归母净利润的比重为27.45%,其中非流动性资产处置损益为6.63亿元,拉动了归母净利润的增长。

今年一季度,中联重科实现营收121.17亿元,同比增长2.92%;对应归母净利润14.1亿元,同比增长53.98%。然而,公司扣非前后净利润增速差距较大,扣非后净利润为8.74亿元,仅同比增长12.4%。归母净利润的增长同样靠非经常性损益项目中的非流动性资产处置损益5.58亿元。

境内市场增长乏力

证券之星了解到,作为与房地产高度关联的工程机械企业,中联重科的业绩表现与房地产市场高度相关。在周期下行、需求萎缩等因素影响下,中联重科的营收在2021年达到671.31亿元后大幅回落,近三年保持在400-500亿元之间。

中联重科在年报中提及,2024年,受房地产持续低迷等因素影响,国内工程机械行业处于筑底阶段的调整期。海外市场需求持续扩大,中国品牌不断加大海外市场投入,工程机械行业出口销量保持良好的增长势头,行业海外业务处于快速扩张阶段。

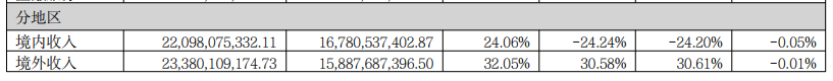

2024年,中联重科境外收入占比由2023年的38.04%提升至51.41%,也是境外营收首次超过境内。具体而言,境外收入同比增长30.58%至233.8亿元,境内收入则同比下滑24.24%至220.98亿元。同时,境外市场的毛利率比境内市场高近8个百分点。

今年一季度,中联重科海外销售占比进一步提升。境内外业务分别实现收入55.49亿元、65.68亿元,同比变动分别为-8.59%、15.17%,境外收入占比达54.2%。值得一提的是,2022年及2023年境内市场的营收已接连下滑,降幅分别为48.42%、7.81%。

海外销售占比的提升也带动了存货的增长。2025年一季度末,中联重科存货为235.71亿元,较年初增加约10亿元,主要是土方、矿机、农机等新兴板块持续快速增长,公司提前主动备货所致。

从存货结构上看,中联重科认为国内备货基本正常,海外库存主要基于直销模式下,市场拓展前期需要强化市场和客户对公司和产品的导入、认识与认知,故而在境外自设子公司和网点加大了铺货力度。中联重科表示,海外自建直销体系已推进4年,目前已进入精细化管理阶段,公司正着力改善海外铺货方案。

新增长曲线的“成长烦恼”

中联重科在年报中表示,在稳固原有三大优势板块行业地位的同时,大力培育土方机械、高空机械、农业机械、矿山机械等第二增长曲线,以及布局具身智能等未来产业作为第三增长曲线。截至2024年末,第二增长曲线的收入占比已超过48%。

依托公司的平台与品牌优势,矿山机械、应急装备、中联新材料等新兴业务持续加大研发投入,2024年公司新兴业务销售规模同比增长超12%。

证券之星注意到,中联重科第二增长曲线各大产品中,除高空机械外,部分产品似乎还未形成稳定增长的趋势。土方机械2024年收入几近原地踏步,其2023年营收增速高达89.32%,2022年也有8.5%的增长。

2022年起,中联重科就从战略层面进一步聚焦农机板块的发展,但农业机械2022年及2023年的营收增速分别下滑26.43%、2.17%。2024年,该产品营收同比大增122.29%至46.5亿元,在所有产品中增速最快。但收入占比仅10.22%,难以带动整体营收增长。

值得一提的是,农业机械的毛利率在所有单项产品中最低,仅12.25%,且不及国内另一农机巨头一拖股份(601038.SH)的13.58%。

国内中低端农机市场存在明显的产能过剩,同行间激烈的价格战不断压缩利润空间;而高端农机领域由国外品牌长期占据主导,中联重科虽推出了400马力混合动力拖拉机、集成式智能驾驶插秧机等高端产品,但市场渗透率提升缓慢。

目前,中联重科农机海外市场的发展处在初期,公司将在中国周边的国家地区继续做大做强,欧美地区加快产品型谱的完善和认证。上述因素使得农业机械业务暂时难以成为支撑公司业绩的中流砥柱。

对于第三增长曲线具身智能机器人业务,中联重科已推出多款具备单机智能、机群协作能力的工程机械、农业机械、特种机械产品,同时已在行业内率先发布2款人形机器人样机。但具身智能业务仍处于投入大于产出的培育阶段,中联重科表示,目前公司开发的机器人都尚未量产,未产生实质性收入,预计对公司短期业绩无提升贡献。(本文首发证券之星,作者|陆雯燕)